アパートを建築する動機のひとつに、相続税対策になるからというものがあります。相続税の基礎控除の引き下げが平成27年に行われてからは、それまで相続税と縁のなかった方にもかかってくるようになり、多くの方からの関心が高まってきたことを現場では肌で感じておりました。

ですがご相談を受けたお客様からのお話を伺うと、意外に多くの方が相続税対策となる理由や仕組みをご存じなかったり、誤解されていることが多かったです。

なぜアパート建築が相続税対策になるのかを、できるだけかんたんに説明します。そして実際に家主さんの相続を見てきて感じることもお伝えしたいと思います。

アパート建築はなぜ相続税対策になるのか

税金のしくみや難しいことは、私もよくわかっておらず税理士さんでないと説明できません。ここでは、実際に現場で税理士さんの話をお聞きしてて自分なりに理解したことだけお伝えします。

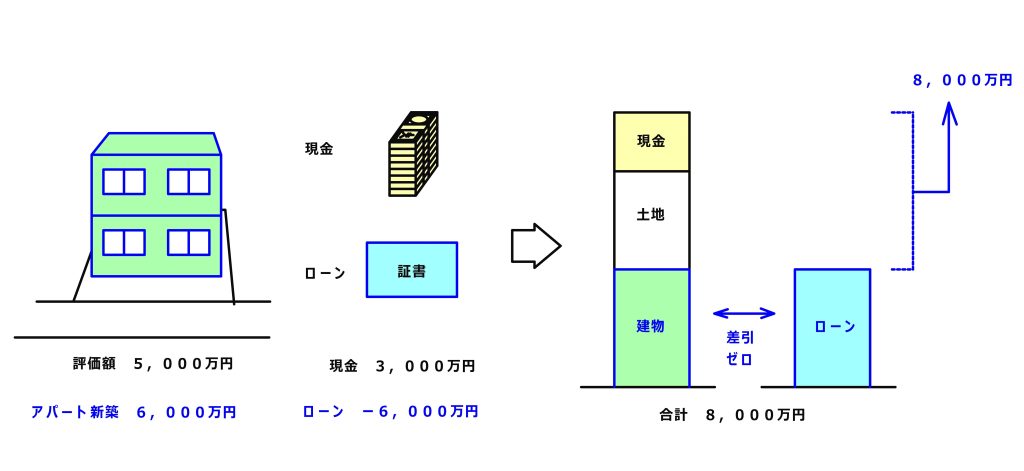

たとえば更地の土地を持っていて、これの評価が5,000万円 他に現金など3,000万円を持っているケースを考えます。このとき、財産の総額は8,000万円です。

ここの更地にアパートを6,000万円で、全部ローンを使って建てた場合、財産(アパート建物)は6,000万円増えますが、その分と同じだけローンを組んでいるので、借金(マイナスの財産)も6,000万円増えます。

そうすると結局差し引きでプラスマイナスゼロになり、財産は増えることも減ることもありません。

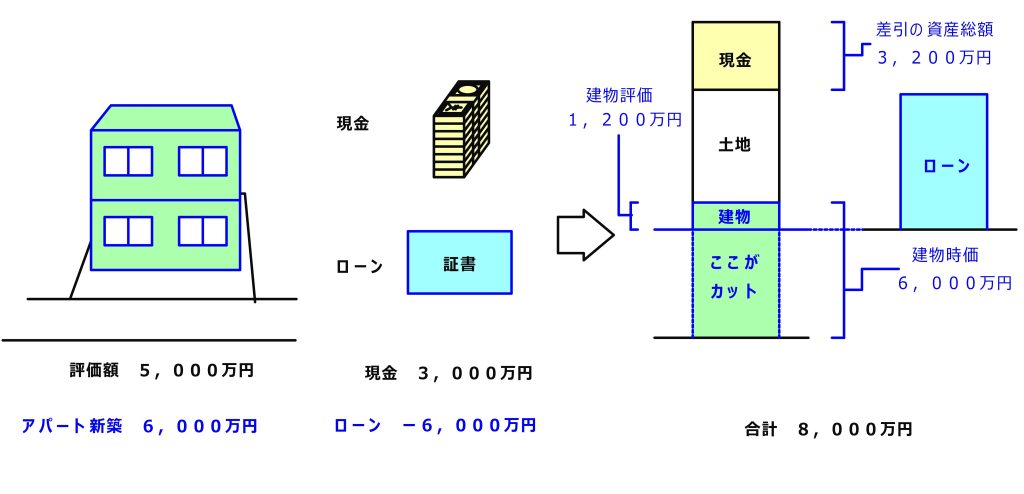

でも相続税を計算するときの計算のしかたは、そうではないのです。増えた財産である建物の評価は6,000万円(時価)ではなく、固定資産税の評価になるのです。

固定資産税の評価は建物によってまちまちですが、実際の価格よりもかなり低くなり、私の担当していた建物でしたらだいたい1,500万円くらいの評価でした。アパートだとさらに3割引きくらいされるようでしたので、実質1,200万円くらいの評価だったようです。

すると、増えた財産は1,200万円なのにマイナス財産のローンだけは6,000万円あることになってしまいます。つまり4,800万円のマイナスを作り出すことができるのです。そしてこのマイナス4,800万円は他の財産と合算できます。

例えば今回の例だと、もともとの財産8,000万円と合算できますので、合計すると財産の総額は3,200万円まで減ってしまいます。これが相続税対策になる理由です。

ほぼ瞬間的にこれだけのマイナス財産を作り出せるので、アパート建築は相続税対策によく使われるのです。

相続税でよくある誤解

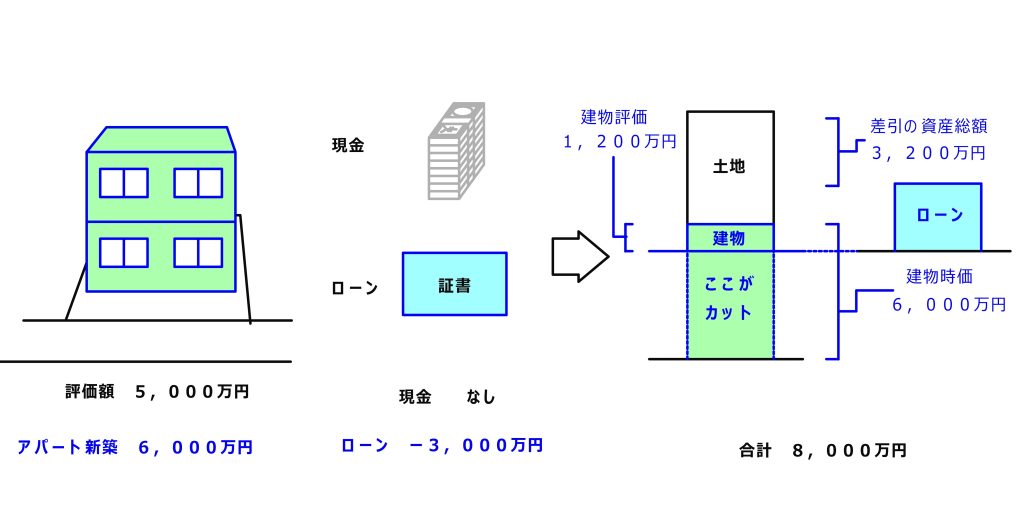

借金をすれば相続税対策になる(現金は使わないほうがいい)と思い込んでおられるお客様がたくさんおられます。ローンを借りて建てないと効果がないのでは?と。

これは誤解です。たしかにアパートの建設費は高額なのでローンを借りてお建てになるお客様は多いです。ほとんどと言っていいかと思います。でも十分な自己資金がある方はローンを借りる必要はないと思います。

先ほどの例で、例えば手持ちの3,000万円を建設資金に使って残りの3,000万円をローンで借りたらこうなります。

ローンを借りる代わりに手持ちの現金が減るのですから、差し引きの総資産額はローンを全額借りたときと同じになるのです。

いつ対策を始めるのが最善か 実際に相続後を見てきて思うこと

相続税対策は早いほうがいいのでしょうか?まだまだ先で考えればいいのでしょうか?人の寿命は誰にもわかりません。

早くても遅くても、それなりに困ることはあります。その理由と、最後に個人的な考えをお伝えさせて頂きます。

早く始めて困るとき

相続税対策の効果は、アパートを建てたばかりのときが一番効果が高く、その後だんだんと効果は薄くなっていくと言われます。その理由を説明します。

ローンを組んでアパートを建てたら、その翌月からローン返済が始まります。ローン返済では元金も少しづつですが返済していきますので、借りている額は年々減っていきます。いっぽう、アパートの手取りが毎月入りますから手持ちの現金はだんだん増えていきます。

そうすると相続税効果を生んでいた借金が減り、逆に手持ち金は増えることになるのです。(ありがたい話ではあるのですが)

マイナス財産は減っていき、いつかはスタートラインに戻ります。

その時まで元気でいれたとしたら感謝しなければいけませんが、相続税対策の効果はなくなっています。

遅く始めて困るとき

では対策をするのはもっともっと先のばしにしたほうがいいのでしょうか。

いくら短期間でマイナス財産を作れるからといっても、アパートの建築には計画から完成まで1年か、それ以上かかることが多いです。本当にいよいよ危ないとなってからでは間に合いません。

以前に、お世話になった家主さんからお電話があり、伺うとステージ4の癌の宣告を受けられたとのことで、急いで相続税対策のアパートの建築をしてくれと言われたことがあります。

悩んでいる暇もなく、急いで完成までこぎつけて桜の花が咲くころにようやく完成しました。

家主様はそのアパートを見られたあと、翌月に永いお別れとなりました。なんとか間に合わせることができましたが、こればかりはやってみないとわかりません。

対策を始めるタイミングとは

どちらの例をみても困った話なのですが、私が思うのは相続税対策をしようかと思い立ったときにしておくべきだろうな、ということです。

今まで何人もの家主様を見送ってきました。どなたもアパートを建設された当時はお元気で、まさか数年先にお別れがくるとは思ってもいない方ばかりでした。お別れは突然やってきます。

その後の相続の手続きなどに同席させて頂くと、先代がなさっていた相続税対策が効いていたことをお子様が知って、そこで初めて家主様の優しさとありがたみに気づかれた場面もありました。

いつまでもお元気で永く生きて頂きたい、と思いつつも、やはり準備はしておかれるほうがいいのだろうなと思います。

まとめ

・相続のときにはアパートは固定資産税評価になることで資産が圧縮される

・ローンで建てても現金を使っても相続税対策効果は同じ

・思い立ったときが相続税対策のタイミング

皆さまが末永くご健康であることをお祈り申し上げます。